2016年11月投连报告

第一部分 投资报告

摘要:美国11月经济表现良好,通胀开始反弹。欧元区经济基本面弱反弹,边缘国家的表现好于核心国家。日本经济11月有所反弹,但距离其实现通胀目标依然较远。国内方面,11月多数宏观数据好于预期,总体上看,生产端工业上游较强,需求端投资从上月一次低的水平修复,总需求趋稳。

一、资本市场与账户投资策略回顾

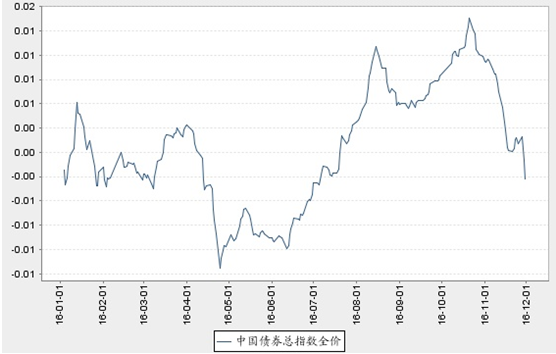

截至11月30日,上证指数收于3250.03,本期上涨4.82%;深证成指收于11012.19,本期上涨2.88%;中债全价总指数收于125.35,本期下跌1.25%。

1、权益市场回顾

本月在养老金及房地产资金入市预期等利好的推动下,沪指发力上扬,再创半年来新高。总体来看,本月市场凸显二八行情,传统绩优蓝筹股成为资金首选;同时,在供给侧改革及政策面的共同驱动下,大宗商品大幅上涨,有色、煤炭均有不错表现;中字头个股更是在月末出现集体上涨。虽最后一日蓝筹板块进入休整状态,市场单日震荡下行,但成长股的重新崛起及题材热点的活跃仍助月线收出两连阳。截至11月30日收盘,上证指数上涨4.82%。

2、债券市场回顾

11月,在特朗普总统大选胜出之后,带动全球再通胀预期、加息预期,海外债市收益率明显上涨,十年美国国债收益率上行57.2bp至2.38%。国内债市一波三折:上旬,数据真空期,市场情绪整体较为稳定;中旬,国内债券收益率跟随海外上涨,十年国债突破2.80%到2.90%附近;进入下旬,21日-24日收益率企稳并小幅回调,但到月末,受央行连续净回笼、资金面超预期紧张等影响,收益率明显上行,信用债估值在月末有明显调整,部分发行人在月末取消发行。全月来看,收益率明显上行,国债收益率曲线小幅陡峭化。总体来看,截至2016年11月30日,中债总全价指数下跌1.25%。

3、账户投资策略回顾

进取型投资账户

权益方面,在深入研究市场走势和政策面的基础上,择机配置优质个股。减持走势较弱的以及达到阶段高点的部分个股,及时锁定收益。固定收益方面,以流动性管理为主,支持权益投资。

积极成长型投资账户

权益方面,择时增持长期看好的品种,并在估值、PE达合理水平后,以较低价格增持已持有的部分行业个股,优化组合结构。卖出已有较大涨幅的个股锁定收益。固定收益方面,以流动性管理为主,支持权益投资。

基金精选型投资账户

权益方面,本月主要增加了价值成长风格开放式基金和定增基金的配置,并对部分开放式基金进行置换。在指数基金方面,主要进行波段操作。固定收益方面,以流动性管理为主,支持权益投资。

优选成长型投资账户

权益方面,仓位基本保持稳定,以股票置换为主,卖出现有持仓中估值偏高或短期无持续上涨动力的个股,逐步替换为估值在合理位置且基本面向好的股票。固定收益方面,以流动性管理为主,支持权益投资。

创新动力型投资账户

权益方面,重点买入估值处于低位,业绩增长有较大确定性的优质个股,并在价格合理区间逐步对部分标的减持,及时兑现收益。注重波段操作。配置上以价值股和蓝筹股为主。固定收益方面,以流动性管理为主,支持权益投资。

平衡配置型投资账户

权益方面,深入研究市场走势和政策面,择机配置优质个股。减持走势较弱的以及达到阶段高点的个股,及时锁定收益。固定收益方面,整体维持现有杠杆、短久期策略,寻求流动性好、安全性高的中短久期品种,信用债为底仓,关注利率债及债基波段机会,保证组合的流动性安全。

五年保证型投资账户

固定收益方面,整体维持现有杠杆、短久期策略,寻求流动性好、安全性高的中短久期高收益品种,保证组合的流动性安全。

稳健收益型投资账户

权益方面,月初加仓长期看好的优质价值股,置换部分价格达预期的个股,同时根据市场热点布局景气拐点行业,增强组合弹性。仓位上兼顾蓝筹与成长,重点关注估值合理、发展前景好的价值股和事件驱动型股票。固定收益方面,维持短久期策略,寻求流动性好、安全性高的中短久期品种,利率关注波段机会,信用债投资重在控制风险,关注成本类资产配置机会,控制总杠杆水平,保证组合的流动性安全。

开泰稳利精选型投资账户

权益方面,月初加仓长期看好的价值股,置换部分价格达预期的个股,同时根据市场热点布局景气拐点行业,增强组合弹性。仓位上兼顾蓝筹与成长,重点关注估值合理、发展前景好的价值股和事件驱动型股票。固定收益方面,整体维持现有杠杆、短久期策略,寻求流动性好、安全性高的中短久期高收益品种,保证组合的流动性安全。

货币避险型投资账户

固定收益方面,整体维持适度杠杆、短久期策略,寻求流动性好、安全性高的短久期品种,保证组合的流动性安全。

二、资本市场展望与账户未来投资策略

1、权益市场展望

宏观方面: 本月宏观数据基本符合预期,总体看,经济平稳,基建增速下行,房地产增速上行,大宗原材料类形势变好,汽车因基数原因数据变弱,彼此互相抵消。通胀预期小幅上升。

估值方面: 以中证800为代表的股市收益率达7.59%,比7年国债收益率高4.76%,超出历史平均水平0.60 个标准差。

政策方面: 整体上,监管层继续在“公开信息披露、利益输送、制度套利、去杠杆”等方面延续之前的监管思路。另外还可以看到监管工作重心逐步转向资本市场开放与激活上。

资金方面:展望下期,解禁压力上升可能使股东减持量再次升高,两融资金的流入则具有很大不确定性,预计供需缺口将再次扩大。

2、债券市场展望

基本面:高频数据显示生产继续改善,PMI原材料库存上升,产成品库存下降。综合预测11月工业运行平稳。需关注近期的意大利公投结果和月中美联储议息会议。基本面对债市中性偏负面。

政策面:展望下期,随着经济回升、物价上行、抑制资产泡沫的背景下,年末货币政策总体无放松空间。警惕资产价格中枢抬升的中期风险。政策面对债市偏中性。

资金面:综合国际和国内形势研判,预计资金面阶段性紧张或将延续。资金面对债市影响偏中性偏负面。

市场面:近期市场调整与信用事件多发叠加,一级市场发行难度开始加大。中标利率延续走高,利率考虑返费后高于二级市场,市场情绪偏谨慎。由于二级市场收益率不断攀升,一级市场需求一般。信用债的需求多集中在二级市场年内到期品种。展望下期,多重因素影响债市,年底资金面偏紧,市场情绪偏谨慎。

3、账户未来投资策略

进取型投资账户

权益方面,未来会向低估值板块倾斜,在兼顾价值和成长的同时,结合经济环境和事件催化,来寻找绩优标的,持续关注国企改革,一带一路等主题投资机会。固定收益方面,以流动性管理为主,支持权益投资。

积极成长型投资账户

权益方面,未来将注重在市场震荡过程中寻找在A股市场中有核心竞争力、有持续盈利能力的优质个股。固定收益方面,以流动性管理为主,支持权益投资。

基金精选型投资账户

权益方面,未来将密切跟踪市场基本面和走势,适当操作。固定收益方面,以流动性管理为主,支持权益投资。

优选成长型投资账户

权益方面,坚定成长股投资方向,重视优质个股的投资机会并辅以择时交易。积极寻找估值合理、管理层优秀、中长期有较大成长空间的优质企业,逢低买入,并通过比较的方法进行股票置换,保持组合持续具有成长空间。固定收益方面,以流动性管理为主,支持权益投资。

创新动力型投资账户

权益方面,未来会结合经济环境和事件催化,寻找绩优标的,结合市场热点和监管风向进行波段操作。关注国企改革,一带一路等主题投资机会,持续关注景气度高的行业和估值合理、中长期有较大成长空间的优质企业,兼顾价值与成长。固定收益方面,以流动性管理为主,支持权益投资。

平衡配置型投资账户

权益方面,未来将向低估值板块倾斜,在兼顾价值和成长的同时,结合经济环境和事件催化,来寻找绩优标的,持续关注国企改革,一带一路等主题投资机会。固定收益方面,整体维持现有杠杆、短久期策略,寻求流动性好、安全性高的中短久期品种,信用债为底仓,关注利率债及债基波段机会,保证组合的流动性安全。

五年保证型投资账户

固定收益方面,整体维持现有杠杆、短久期策略,寻求流动性好、安全性高的中短久期高收益品种,保证组合的流动性安全。

稳健收益型投资账户

权益方面,下阶段投资重点将会偏向于行业研究和个股筛选,结构上维持兼顾蓝筹与成长的思路,重点关注热点行业中的机会,以及传统行业中市场集中度提升、竞争力强、利润显现的品种。固定收益方面,维持短久期策略,寻求流动性好、安全性高的中短久期品种,利率关注波段机会,信用债投资重在控制风险,关注成本类资产配置机会,控制总杠杆水平,保证组合的流动性安全。

开泰稳利精选型投资账户

权益方面,下阶段投资重点将会偏向于行业研究和个股筛选,重点关注热点行业中的机会,以及传统行业中市场集中度提升,竞争力强,利润显现的品种。结构上维持兼顾蓝筹与成长的思路。固定收益方面,整体维持现有杠杆、短久期策略,寻求流动性好、安全性高的中短久期高收益品种,保证组合的流动性安全。

货币避险型投资账户

固定收益方面,整体维持适度杠杆、短久期策略,寻求流动性好、安全性高的短久期品种,保证组合的流动性安全。

第二部分 市场资讯

一、国际经济形势

美国11月经济表现良好,通胀开始反弹。11月公布的多个经济数据都创下了多年来的新高,显示经济基本面改善势头良好。美国10月PCE物价指数同比1.4%,创2014年10月份来新高;美国10月CPI同比1.6%,为2014年10月以来最大涨幅,预期1.6%,前值1.5%。美国11月芝加哥PMI 57.6,预期52.5,前值50.6。美国11月ADP就业人数创6月份来新高。

欧元区经济基本面弱反弹,边缘国家的表现好于核心国家。欧元区三季度GDP季环比初值0.3%,GDP同比初值1.6%,均符合预期,且均与前值持平。欧元区经济增长主要是受该区域内的需求推动。德国三季度季调后GDP季环比初值0.2%,低于预期,增速创一年以来最慢。欧元区11月CPI初值同比增0.6% 创2年新高。欧元区10月制造业PMI终值53.5,为2014年1月以来最高。

日本经济11月有所反弹,但距离其实现通胀目标依然较远。日本10月经济观察家前景指数49。日本10月银行贷款(含信托)同比2.4%。11月公布的日本三季度实际GDP年化季环比初值2.2%。日本央行议息会议按兵不动。实现物价目标的势头仍在维持,但或较7月有所减弱。

二、国内经济形势

2016年11月,多数宏观数据好于预期,总体上看,生产端工业上游较强,需求端投资从上月一次低的水平修复,总需求趋稳。经济出现企稳迹象。10月单月商品房销售面积同比增速从9月的34%降至26.4%,房屋新开工面积同比增速从9月的-19.4%升至19.9%(主要受基数影响),房地产开发投资同比增速从9月的7.8%升至13.5%,10月商品房销售有所放缓,不过销售对投资影响有一定滞后,房地产投资仍然保持较快增长。前10月固定资产投资累计同比增长8.3%,较前9月的8.2%小幅回升,基本符合市场预期,10月单月同比增速从9月的8.8%升至9%,短期固定投资继续有所企稳。从主要分项来看,除房地产投资明显回升外,其他主要分项表现相对平稳;短期固定投资主要受到房地产支撑。10月工业增加值同比增速持平于上月的6.1%,基本符合市场平均预期,反映工业产出继续低位平稳运行。10月份社会消费品零售增速10%,扣除物价影响后的实际增速只有8.8%。

泰爱保·百万医疗保(升级版)

泰爱保·百万医疗保(升级版)